时间财经通过上海清算所、平安银行等渠道确认,海航集团控股的天津航空有限责任公司(简称“天津航空”)在近三周之内兑付了总规模10亿元的超短期融资券。天津航空此前曾计划发行新的超短期融资券用来偿还上述旧债,但因“市场波动”而取消。

超短期融资券(简称“超短融”)指企业在银行间债券市场发行、交易并约定在期限270天内还本付息的有价证券。根据央行2005年发布的《短期融资券管理办法》对企业发行融资券实行余额管理,监管部门只需控制融资券待偿余额不超过企业净资产的40%。部分企业通过滚动发行短期融资券“借新还旧”,进行长期融资。

天津航空分别于2018年1月10日、1月20日在上海清算所发布公告,称“17津航空SCP004”和“17津航空SCP003”两笔“超短融”将如期兑付。时间财经获得的融券材料显示,“17津航空SCP003”是天津航空2017年发行的第三期“超短融”,发行于2017年4月24日,到期兑付日2018年1月20日,利率5.98%;“17津航空SCP004”则是该公司2017年第四期“超短融”,发行于2017年5月11日,到期兑付日是2018年2月6日,利率6.15%。

上述两笔“超短融”均为平安银行承销,规模均为5亿元,用途都是补充企业流动资金。2月7日,平安银行参与交易的内部人士向时间财经表示,天津航空这两笔“超短融”均已兑付。时间财经拨通天津航空在兑付公告中留下的联系电话,对方说法与平安银行一致。

但兑付这两笔“超短融”的资金来源不同以往。时间财经发现,天津航空曾计划在2017年12月15日发行年内第八期的“超短融”,规模为10亿元,资金用途是偿还“17津航空SCP004”和“17津航空SCP003”这两笔存续债。天津航空在2017年的银行间债市频繁运用这种“借新还旧”的套路。

时间财经梳理发现,天津航空在2017年实际共发行了七笔“超短融”,总规模60亿元,利率在4.9%到6.15%之间,其中有40亿的资金用途为“偿还存续债”。最近一笔偿债型“超短融”发行于2017年11月22日,用于偿还2017年7月13日发行、2018年4月9日到期兑付的10亿“超短融”。

然而,天津航空在2017年12月18日宣布取消前述第八期“超短融”发行计划,原因是“市场波动”。公司在此前的12月10日辟谣称:“天津航空有飞机融资租赁业务逾期未还款”传言不实。

天津航空的联系人在电话中告诉时间财经,兑付“17津航空SCP004”和“17津航空SCP003”两笔融券的资金来源不便透露,以上海清算所公告为准。2018年8月21日和9月7日,天津航空将各有一笔10亿元的“超短资”到期须兑付,公司目前尚未在上海清算所发布新的“超短融”发行公告,而“借新还旧”的滚动式超短融发行模式或将中止。

在天津航空2017年第八期“超短融”募资说明中,主承销商平安银行统计,发行该笔融资券之前,天津航空及其下属子公司待偿还债务融资工具余额为121亿元整,其中中期票据21亿元、 长期含权中期票据23亿元、非公开定向债务融资工具37亿元、超短期融资券40亿元。

平安银行还提示风险称,天津航空在2014-2016年末及 2017年3月末的有息债务规模分别为 111.7亿元、181.6亿元、182.5亿元和 213.7亿元,增幅分别为 62.63%、0.47%和17.12%,最近三年由于大幅扩张导致负债规模增速较快,未来将随运力投入而继续增大,具有一定的偿债压力。

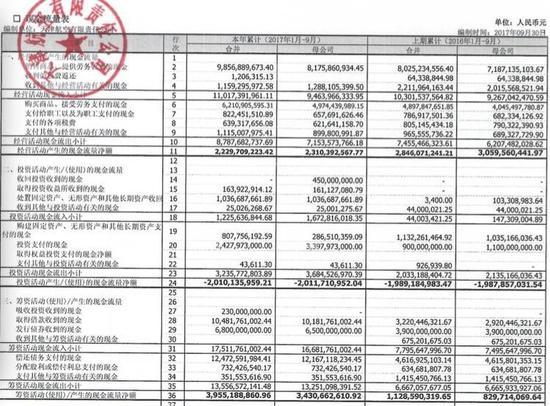

另据时间财经获得的一份“天津航空2017年三季度合并财务报表”显示,公司的经营活动现金流净额为22.29亿元,去年同期为28.46亿元;筹资现金流净额约为39.55亿元,去年同期为11.28亿元,数据显示公司造血能力减弱且正值规模扩张期,依赖筹资现金流。而筹资现金流入中,吸收投资收到的现金仅为2.3亿,与104.8亿的借款和68亿的融资债券规模相去甚远。

天津航空叫停2017年第八期“超短融”的几乎同一时间,控股股东海航启动了规模超前的“超短融”发行计划。2017年11月27日,海航控股在上交所公告称,拟在银行间债市滚动发行不超过80亿元人民币的超短期融资券。如此大规模的“超短融”在历年海航控股的债券发行中尚属首次。

“17津航空SCP003”到期兑付日的前一天(1月19日),海航集团的董事局主席陈峰首次对外承认,由于进行大量并购,海航存在流动性风险。

北京时间财经记者 岳嘉