新浪美股讯 收益率曲线反转一直是一个可靠的衰退信号,受到专家和美联储的密切关注。华尔街评级最高的经济学家埃德-海曼(Ed Hyman)将收益率曲线反转称为“头号”市场风险,下面的图表显示了原因。

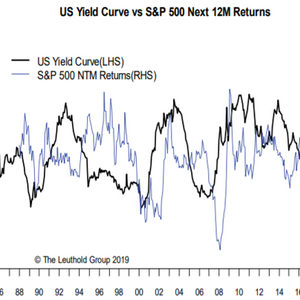

根据Leuthold Group的数据,回溯到1986年,当时收益率曲线大幅趋平,并最终反转,标普500指数随之在未来12个月内趋于螺旋式下跌。

以2004年为例,当时收益率息差开始从高点回落,市场却忽视了这种趋平趋势,直到2006年左右收益率曲线出现了反转。而经济衰退恰好在一年后发生。

Leuthold高级分析师兼投资组合经理Chun Wang在一份报告中称,“收益率曲线与标普500指数未来12个月的回报率之间存在正相关关系。不管经济衰退与否,收益率曲线趋平通常预示着未来美股表现不佳。目前收益率曲线的趋势可能会限制未来12个月美股的上涨。”

如果以史为鉴,2年期/10年期收益率曲线的形状对美股来说是一个坏兆头。10年期美债收益率上周触及20个月低点,原因是投资者避险情绪的上升。10年期美债收益率走低已使2年期/10年期收益率曲线趋平,周五仅为约23个基点。去年12月,在一次大规模抛售中,息差一度触及金融危机以来的最低水平。

Chun Wang指出,收益率曲线中另一个被忽视的因素是,它现在是一个重要的股票群体的主要驱动力:银行。

Chun Wang说,自2018年初以来,无论收益率是涨是跌,银行股都明显落后于整体市场,而且它们的走势几乎与趋平的收益率曲线同步。

“与利率水平相比,市场对收益率曲线的担忧要多得多……银行股基本上是股票投资者在债券市场最担心的东西的代表。”他补充称,如果10年期和2年期美债收益率差降至负值,“对银行股的影响相当令人不安。”

银行股近期表现不佳,因市场担心经济放缓,降息的可能性大幅上升。较低的利率可能会使大型银行的收益减少多达10%。SPDR标准普尔银行ETF过去一个月下跌2.8%,过去三个月下跌4.8%,而标准普尔500指数同期分别上涨1.7%和2.6%。